Comme chaque année, la réduction générale des cotisations patronales, ex-réduction Fillon, voit ses paramètres de calcul évoluer. En tant qu’employeur, vous bénéficiez de la réduction de vos cotisations sur les salaires inférieurs à 1,6 SMIC, soit 33 924,86 € brut/an depuis le 1er janvier 2024.

Cette année, le paramètre T de la formule de calcul de la réduction générale est affecté par deux changements : le nouveau taux de la cotisation patronale déplafonnée d’assurance vieillesse, et la diminution de la part de la cotisation AT-MP prise en compte. On vous explique tout.

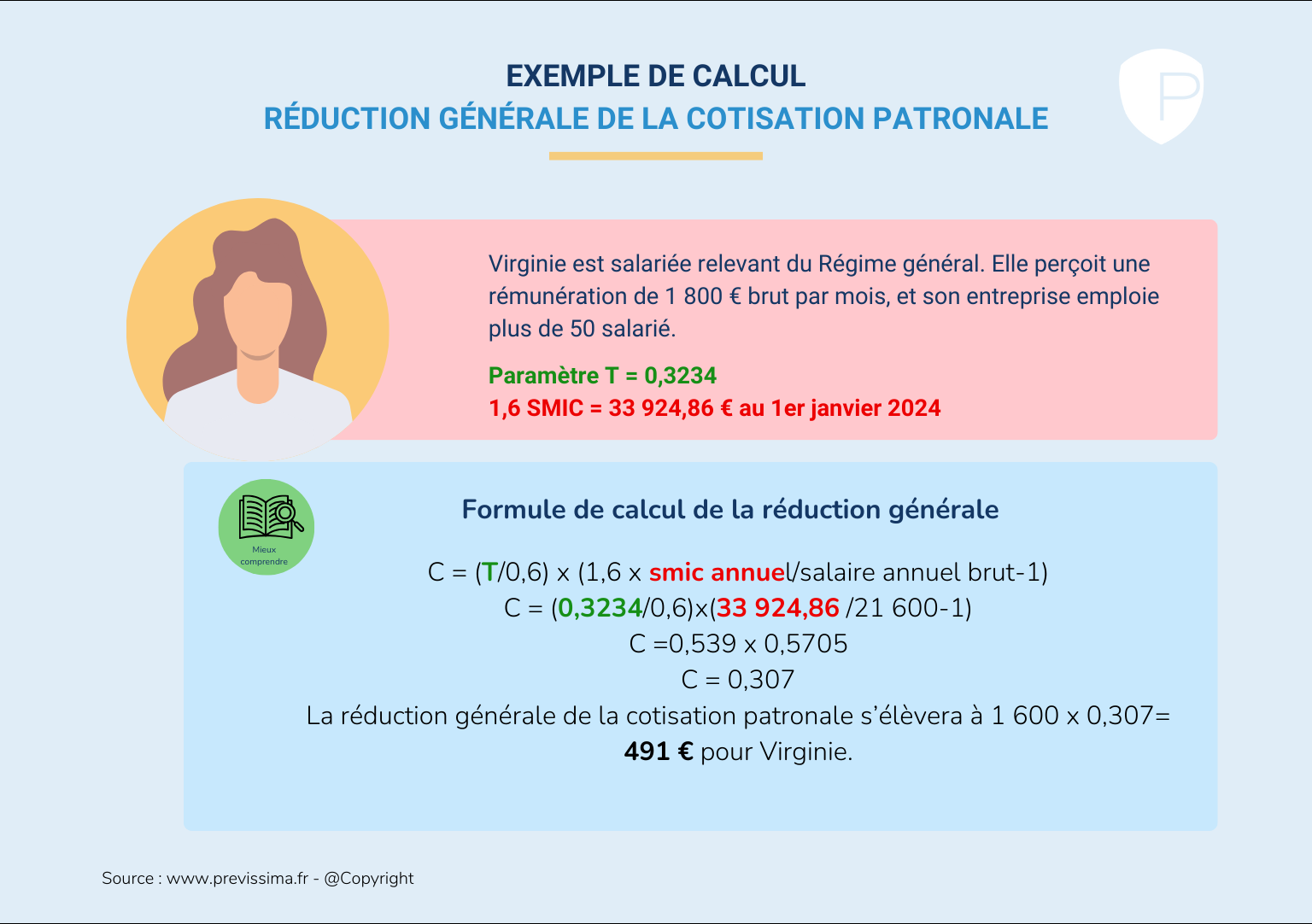

Réduction générale des cotisations patronales : paramètres 2024

La formule de calcul du coefficient de la réduction générale des cotisations et contributions patronales, fixée par l'article D.241-7 du Code de la sécurité sociale, est la suivante :

C = (T/0,6) x (1,6 x smic annuel/salaire annuel brut -1)

Cette formule tient compte des taux de cotisations et contributions qui font l’objet de la réduction. Seul le paramètre T de cette formule évolue, prenant en compte l’intégration de nouveaux taux. Il représente le montant maximal du coefficient de la réduction de cotisations.

Le décret du 29 décembre 2023 fixe ce paramètre T pour l’année 2024 :

- Si votre entreprise compte moins de 50 salariés (FNAL de 0,10 %) : 0,3194

- Si votre entreprise compte 50 salariés ou plus (FNAL de 0,50 %) : 0,3234

Ce paramètre T est applicable dans votre entreprise si elle relève du Régime général. Il est à noter que ce paramètre de calcul est différent pour certaines catégories professionnelles spécifiques (journalistes, VRP, professions médicales à temps partiel).

Pour rappel, le paramètre T correspond à la somme des cotisations suivantes :

- Cotisations de sécurité sociale d'assurance maladie, maternité, invalidité, décès et d'assurance vieillesse de base (retraite du régime général ou du régime de protection sociale agricole) : la cotisation patronale déplafonnée d’assurance vieillesse est désormais fixée à 2,02 % à compter du 1er janvier 2024, au lieu de 1,90 %.

- Contribution au Fonds national d'aide au logement (FNAL)

- Cotisations d'allocations familiales

- Contribution solidarité autonomie (CSA)

- Cotisations patronales de retraite complémentaire AGIRC-ARRCO (pour 6,01 %)

- Contribution patronale d’assurance chômage : à noter ici que pour si votre entreprise est soumise au bonus-malus sur la cotisation patronale d’assurance chômage, le taux modulé n’est pas pris en compte afin de ne pas supprimer l’effet incitatif de la mesure. Le taux de droit commun (4,05 %) s’applique donc dans tous les cas de figure ;

- Cotisations dues au titre des accidents du travail et maladies professionnelles (AT-MP), sur une partie de la rémunération (0,46 % à compter du 1er janvier 2024, au lieu de 0,55 % en 2023).

Exemple de calcul

Pour bien comprendre la mécanique du calcul, vous trouverez ci-dessous un exemple.